こんにちは、あつろうです。

このブログは、「これから株式投資を始めたいと思っている人」、

投資初心者で、「これから投資家として成長したい人」、に向けて、

【株式投資初心者が利益を上げるまで】を目的として、

株式投資に役に立つ知識や、ノウハウを発信していきます。

今回のテーマ 2022 WEEK51 市況解説【日銀爆弾投下!】 です。

今週は、なんといっても日銀サプライズ!完全に無視していましたから、結構ビビりました、、、笑

特に為替は一時7円くらい下落するなど、相場にインパクト大のイベントとなりましたが、

今後どのように準備していくかも含めて、解説していきたいと思います。

・2022 WEEK51 市況解説

・TOPICS【日銀政策変更の内容と今後の展開】

・投資戦略(短期)

・投資戦略(長期)

2022 WEEK51 市況解説

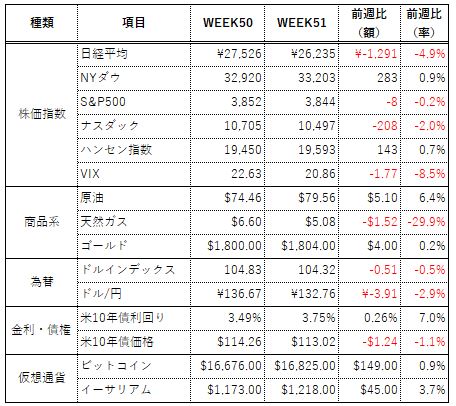

株価指数では、日経平均が約5%近く下げた以外、世界全体ではネガティブな要素が強い印象を受けますが、

値動きはあまり方向感が出ない展開となりました。

VIX指数も、上がりそうなチャート形成をしながらも、結局は上がらず、

先週よりも低い位置でのフィニッシュですね、引き続き警戒しています、、!

あとは、為替相場ですね。後述の日銀爆弾によって、ドル円はかなりの動きがありました。

1)12/20(火) 日銀 長期金利の上限を0.25% ⇒ .0.5%

完全にスルーしていました。。黒田さんが総裁の間は、

少なくとも静観維持と思っていたので、まさに寝耳に水、、、

2016年から始めていたYCC(イールドカーブコントロール)の上限引き上げとなり、

マーケットはこれを金融引き締めととらえ、株価は下落、金利差縮小が意識され、ドル円は大きく円高になりました。

今後見据えても、かなり重要なイベントなので、以下TOPICSにて、詳細解説します。

2)12/22(木) 6-9月 米GDP 確定値

予想 : 2.9%

結果 : 3.2%

GDPの確定値なんて、今まで株価への影響は限定的であったかと思いますが、、

今回の発表では、マーケットは、アメリカ経済は根強い ⇒ よりタカ的な利上げ観測があるのでは

と、とらえたようで、株価は一時かなり大きく売られるような展開でした(その後持ち直しましたが)。

米国株式は、全体感としては、やや方向性にかける1周間ではあったものの、

以前として利上げへの警戒感、景気後退への警戒感といったマイナス要素の方が多いのではと感じています。

あとは、ヨーロッパの方が怪しいかもですね、、、こちらは、まだまだ利上げの天井が見えていない感があるので、、、

下落リスクはもしかすると米国より高いかもしれません、、

経済指標のスケジュールは色々なサイトで見ることができますが、自分は以下のサイトで見ています。参考までに!

TOPICS【日銀の政策変更のポイントと今後の展望】

1)そもそも日銀の役目とは

日銀(各国の中央銀行)の役目は、物価と雇用の安定 これにつきます。

経済は、基本的にはインフレ・デフレを繰り返しながら、回っています。

インフレであれば、ものが良く売れ物価が上がり ⇒ 企業の業績が潤うため賃金が上昇する ⇒ 物が売れるので物価が上がる

といった好循環のサイクルですね。ただ、このインフレは極端な角度で上昇してしまうと、いわゆる「バブル」経済となってしまい、

そのあと訪れる暴落によって、経済が大混乱してしまうため、急激なインフレはあまりよろしくないです。

一方で、デフレはインフレの逆ですね。これはそもそも経済が成長できない状態なので、なるべく短期間で終わるようなサイクルが望ましいです。

この目標のために、日銀が行うことが金利の操作です。金利を高くすると、

企業はお金を借りにくくなる = 設備投資などの成長性が弱まる、そのため企業の成長抑制につながります。

なので、インフレ時には、金利を高くすることによって、過度な経済の上昇サイクルが抑えられる ⇒ 物価上昇の抑制につながる といったイメージです。

逆にデフレ時には、物価上昇のサイクルに持っていきたいので、企業を成長しやすくするために金利を下げます。

詳しくは、以下の相場サイクルの記事でも詳しく書いているので、興味ある方は見てみてください。

2)日本銀行のこれまでの政策と変更内容

さて、金利は、大きく分けて以下の2種類があります。

・短期金利

・長期金利

一般的に、短期金利はいわゆる中央銀行の政策金利となり、長期金利はマーケットの需給によって決まると言われています。

しかし、日銀は現在、短期金利、長期金利両方をコントロールしています。

長期金利のコントロールの仕方は、日銀が国債を無限に買い続けるという方法です。

債権と金利は真逆に動くので、債券が買われれば、金利は下がります。

なので、金利がある一定の水準に達した際に、日銀が債券を購入することで、金利が下がるといった仕組みです。

長期金利をコントロールする理由は、ちょっと違った見解があったらすみませんなのですが、

日本経済がこの30年間全然成長できていないため、テコ入れ(企業がお金を借りやすくするために)

として長期金利を操作しているということと、日本の国債保有のシェア率が最も多いのが日銀で、

金利上昇 = 債権価格の低下となり、国の借金がさらに膨らむといった理由も一つにあるものと考えられます。

今回行った政策変更は、この長期金利の上限を0.25% ⇒ 0.5%にするということです。

海外勢に遅れをとりながらも、日本も資源価格の高騰や円安の影響で、物価指数がそこそこ上昇してきました。

海外勢には劣るものの、11月度のCPIの結果は、前年対比で3.7%増となり、約40年ぶりの上昇幅となりました。

なので、一応目標の2%を超える水準にもなっているため、インフレ退治の第一歩として、

まずは長期金利の操作が行われたということです。あとは、過度な円高を抑えたいという理由もありそうですね。

日本の場合難しいのは、日本は経済が30年も停滞してしまっているため、

アメリカのように、積極的な利上げをすることは中々できない ということです。

経済がそもそも潤っていない状況下での金融引き締めとなれば、この先の経済成長もさらに見込めなくなります。

今年の日経平均の株価は、先進国の株式指数と比べて底堅いと言われ続けてきましたが、

これは利上げをしていなかったから、という理由が一番大きいと思います。

だからこそ、今回の長期金利上限UP = 金融引き締めとマーケットはとらえたため、

日経平均は大きく下落、この先、直近安値を割っても全くおかしくないと思います。

3)今後の投資戦略

今後 まず念頭に置いておきたいことは、さらなる金融引き締めへの警戒です。

長期金利の上限だけでも、株価はさらに下落に転じる恐れもありますが、

最も恐ろしいのは、いよいよ短期のマイナス金利政策の撤廃、、、ですね。

これやられたら、いよいよ企業への影響もさることながら、住宅ローンの変動金利も上がるので、、、

家計へのインパクトは大、経済への冷や水は相当冷たそうです、、、、

(あつろうは、来年2月にマイホームが建ちます!変動金利で返済始まります!(笑顔)

長期金利もさらなる上限UPや、YCCの撤廃などになれば、さらに金利は上昇すると思います。

そうなるとどうなるかというと、為替は、円高に振れていくことが予想されます。

今の相場では、為替は長期金利の差で動いているので、金利差が縮まれば、ドル安円高となっていくと考えられます。

なので、中期的に円を買っていくという投資も、アリと思っています。

もう一つ注目は、日本株ですね。こちらは、「下落」目線で、売りのチャンスを伺いたいと思っています。

今年は、日本相場はずっと無視し続けてきましたが笑、次の利上げがあるようだと、日本株にとっては、かなりネガティブな要素となりそうです。

投資戦略(短期)

メインは米国株です。

・日本株

ずっと、触る気がありませんでしたが、ウォッチしていくようになりますね、、、!

もちろん、下落目線チャンスを伺うような感じです。

日経平均は、6/20や10/3につけた前回安値の25,600円近辺のサポートラインを突破することになると、いよいよ感が高まります。

1年間と通してレンジ相場なので、逆に反発するチャンスもありそうですが、ぼくは売り目線で行きます。

・米国株

NYダウは一旦利確済み、S&Pは引き続き売っています。

やや方向感が定まらない1週間ではありましたが、スタンス的にはまだまだ売り ですね。

NYダウも、200日MA線で一度反発しているように見えますが、このライン突き抜けてくると、またさらに下落しそうに見えます、、、!

・中国株

ここへの投資検討は、一旦ストップします。

今回のトピックスで解説したいくらいの気持ちだったのですが、日銀の方が大切なので割愛しました。

中国は、ゼロコロナ規制の緩和に伴い、コロナ感染者が爆爆爆増加中です。

人口14億人いて、推定2億5,000万人が、この2~3週間でコロナに感染していると言われています。

爆発的な増加のため、解熱剤の薬なども不足し、熱も中々下げられず、仕事が停滞してしまっている企業がものすごく出てきています。

ぼくは仕事で中国の方と仕事を毎日しているので、かなりリアルな危機感を感じています。

旧正月という中国の大きな連休(1月中旬)を前に、生産をしているありとあらゆるモノが、納期遅延となる可能性が大きいです。

このリアルがメディアによって情報が拡散されれば、株価へは悪い影響になるのではないでしょうか、、中国だけでなく、世界経済にも打撃になりそうです。

12月上旬くらいには、ゼロコロナ政策の緩和期待によって、株価は大きく伸びましたが、

一旦下落の可能性がでてきていると思っていますので、待ちの姿勢でいます。

・商品系

前週に引き続き、原油は、一応先週に引き続き売り中であるものの、

エネルギー価格が再度高騰するような記事もちらほら目にするので、注意はしています。

・FX

上述の通り、中期的な目線で、円を売っていくスタンスはありかと思っています。

損失許容や資金管理をどのようにしていくか、検討中です。

投資戦略(長期)

前週に引き続き、全体的には景気後退(逆業績相場)に本当になったときのことを考え、

現金比率は少し高めにしておき、コツコツ買い継続。

・株、ETF

NYダウ、S&P500

基本的にはドルコスト平均法で、定期的に積立

景気後退の色が、先週よりもより強くなっているイメージなので、あくまで今は少しずつ買っていくスタンスは継続。

・国債

米国債 買い増し予定

中期投資(数カ月~数年)の位置づけ

金利サイクルの転換で上昇想定 + 景気後退となれば、資金避難先として選ばれさらに上昇期待あるかも。

日銀爆弾の影響は米国債にもあったようで、米国債が売られる展開となっています。

前回安値近辺で、買い増し予定です。

・仮想通貨

コツコツ積立 暴落ニュースいちい気にしないスタンス。むしろ安く買えている(と信じている、、、)

まとめ

いかがでしたでしょうか。

日銀の政策変更が序章にすぎないのであれば、為替、日本株にとっては、中期的な影響必須です。

これは、大きな波の流れになるので、ここにはうまく乗っていきたいと思うところです。

とはいえ、先進国とは違い、そもそも日本経済はかなり弱いので、利上げにどこまで耐えられるかを考えると、

そう簡単には利上げできない側面もあります。このあたりのかじ取りをどのようにしていくのか、

黒田さんから交代する来年3月4月あたりの日銀の動きには、注視していきたいと思います!