こんにちは、あつろうです。

このブログは、「これから株式投資を始めたいと思っている人」、

投資初心者で、「これから投資家として成長したい人」、に向けて、

【株式投資初心者が利益を上げるまで】を目的として、

株式投資に役に立つ知識や、ノウハウを発信していきます。

今回のテーマ WEEK5【重要イベント通過後の相場展望】 です。

いやー、、、、2月最初の週はイベントもりもりだくさんでお腹いっぱいな1週間でしたね、、、

イベントを通過しての相場観、為替もかなりうごきましたので、以下に沿って解説していきたいと思います。

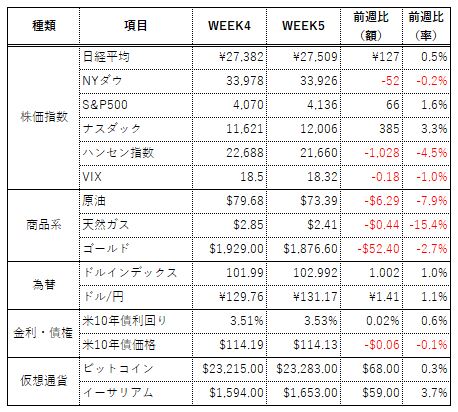

・2023 WEEK5 市況解説

・投資戦略(短期)

・投資戦略(長期)

2023 WEEK5 市況解説

イベント盛りだくさんのWEEK5は、ネガティブサプライズは雇用統計くらいか、、、他は無事にイベントを通過した感があります。

決算周りは、情報集め中ですが、全体的にはあまり良くない結果と思います。

それでも、株価は全体としては上がっているので、そういった意味では少し下落懸念はあるかと思っています。

商品関連も、代表銘柄はかなり下落が目立っていますね、、

特に!ずーっと上昇し続けてきたゴールドがここにきて大陰線を付けて下落しています。

約3週間分の上昇幅を2日で相殺する下落となっているので、ここはさらなる下落に注意が必要かと思います。

以下WEEK5の主な経済指標の発表です。

1)2/2(木)FOMC 金融政策決定会合

最重要イベントの一つFOMCの焦点は、今回の利上げポイント数値ではなく、

利上げの天井や年内の利下げ期待について、どの程度タカ派発言で牽制されるか、という部分が注目されていました。

結果としては、まず、利上げ数値自体は0.25%で予想通り、今後の見通しについても複数回の利上げが費用との発言をし、

年内の利下げは無いとタカ的な要素がありましたが、想像を超えるほどではなかったように思います。

さて、今後の金利推移について、現在のマーケットの予想は以下のようになっています。

後述する雇用統計の強い経済指標の結果もあり、利上げスピードの加速が強まっています。

次回のFOMC(3/22)では、現段階で82.7%が0.25ポイントUPの4.5-4.75の政策金利を予想しています。

高い金利の予想比率が今後低くなってくるタイミングが、利下げを意識するタイミングになってくるかと思いますので、

そこからはいよいよ本格的に国債相場の上昇や株式も上がってくるのではと思います。

ちなみに、このマーケットの利上げポイントの予測サイトは、以下で見ることができますので、参考までに。

2)2/2(木)ECB理事会

ヨーロッパでも金融政策決定会合があり、予想通り0.5ポイントUPの2.5%の政策金利となりました。

また、3月も0.5%の利上げを見込むなど初月もありましたが、これも大方予想通りなので、

特に目立ったネガティブ要素はなく、景気の底堅さも示される中で、株価伸長となりました。

ヨーロッパの株価は、米国に比べてかなり回復が早いのが印象的ですね、、、

米国以上に、インフレの数値は高かったですが、今年は記録的な暖冬を背景に、

天然ガスなどの資源価格が大暴落するなど、インフレ懸念に対しては追い風要素が重なっていることも要因としてありそうです。

(天然ガスはボラティリティ高すぎては入れなかった、、、)

3)2/3(金)雇用統計

<非農業部門雇用者数>

予想 : 19万人

結果 : 51.7万人

<失業率>

予想 : 3.6%

結果 : 3.4%

景気後退になるのかどうかを左右する重要指標「雇用統計」の結果は、

予想を超える雇用の増加と失業率で、経済の底堅さを示す結果となりました。

これにより、株価は金利を意識してナスダックを中心に下落、ドル円は、

景気堅調 ⇒ 利上げまだまだ全然OK になることが意識され、ドル買い円安という結果になりました。

また、ゴールドもここにきて大きな下落となりました。

ドルインデックスの上昇を背景に、反比例するように下落していますね。

それにしても、ここまで堅調維持の経済指標が連続すると、本当に逆業績相場(によるもっとひどい下落)が来ないのかと思ってしまいます、、、

4)2/4(土)ISM非製造業景気指数

結果 : 55.2(前回49.2)

この指標は、全米供給管理協会が、公表している製造業の景況感を表す指数となります。

企業の購買担当者に、生産高・新規受注・製品価格・購買価格・購買数量・雇用などのアンケートの結果を数値化したもので、

数値が50を上回れば景気は好調、50を下回れば景気は不調 という景気の先行指標になります。

PMIと似ているのですが、調査機関の違いや、アンケート対象が違うことが挙げられますが、基本的には考え方は同じですね。

さて、結果は55.2ということで、50も上回っていることもそうですが、

前回の49.2からも大幅に改善となり、経済の堅調さが示され、景気後退懸念がさらに後退しました。

経済指標のスケジュールは色々なサイトで見ることができますが、自分は以下のサイトで見ています。参考までに!

投資戦略(短期)

・日本株

特に売買していませんが、強いていうなら、かなりのレンジ相場チャートで、上値近辺にきたら売り方向で売買検討してみるのはアリかも、、、?

・米国株

S&P500、ナスダックともに、トレンド転換したようなチャートを形成。

ただ、MACDはかなり高い水準まで上昇しているので、これ以上の上値追いは危険か、、、

とはいえ、下落するファンダメンタルも弱いので、ひとまずステイ予定

・中国株

ちょっと、下がってきたがどこかで入るタイミングがあるか、、、、ちょっと注目していきます。

・商品系

天然ガスを手出し無用マインドでずっと細目でみていましたが、

ここまで明らかな下落は、どこかのタイミングで反発があるのではと思っています。

ボラティリティは、掛け金を調整してコントロールするとして、ここもややウォッチ対象でいきます。

・FX

損切です!泣

雇用統計トラップに完全にひっかかりました、、、

チャート的には下落余地もあり、金利差縮小意識した展開かと思いきや、堅調すぎる雇用相場を背景に、ドル買いになるという、、

チャートもぶっ壊れたので(下落トレンドが)、作戦練り直します、、、

投資戦略(長期)

前週に引き続き、全体的には景気後退(逆業績相場)に本当になったときのことを考え、

現金比率は少し高めにしておき、コツコツ買い継続。

・株、ETF

S&P500 基本的にはドルコスト平均法で、定期的に積立て

最近はナスダック指数連動型の投資信託も購入しています。

・国債

中期投資(数カ月~数年)の位置づけ

金利サイクルの転換で上昇想定 + 景気後退となれば、資金避難先として選ばれさらに上昇期待あるかも。

・仮想通貨

少額でコツコツでしたが、ファンダメンタル、テクニカル的にもちょっと大きく買っていきたい。

まとめ

いかがでしたでしょうか。

色々なイベントを抜けて方向性はこっちだー!!!という展開になるのかと思っていたのですが、

以前として株式相場は金利の動向に揺さぶられる展開ですね、、、

景気の底堅さもかなり浸透する中で、この先、雇用統計などの指数が悪化したりすると、また過剰に反応して、

ボラティリティがかなり高くなりそうな気がするので、やはり経済指標発表時は、

あまり売買はしないでおこうと思います、、、(今回も、結局雇用統計でFXくらった、、、)