こんにちは、あつろうです。

このブログは、「これから株式投資を始めたいと思っている人」、

投資初心者で、「これから投資家として成長したい人」、に向けて、

【株式投資初心者が利益を上げるまで】を目的として、

株式投資に役に立つ知識や、ノウハウを発信していきます。

今回のテーマ 2023 WEEK19【CPIと金利の行方】 です。

携帯アプリ見ていましたら、ちょうど1年前くらいに、かなりやっていたBCG(ブロックチェーンゲームのアプリが目に留まりまして、

色々やらかしたなーと振り返っていました。笑 ちょうど仮想通貨LUNAの暴落があったのも、本当に1年ちょうど前くらいですかね、、、

STEPNを始め様々なゲームが出ていましたが、あの頃からあったBCGで、今息しているゲームってあるのですかえねー

ちなみに、僕はいまだにSTEPNのみは歩き続けていますが、価格も全盛期の500分の1以下です、、、

株価が本格的に上昇するタイミングで、仮想通貨も上がっていくと思っているのですが、

BCGも、またひと風起きるのかも、、、という淡い淡い淡い淡い淡い期待で毎日アプリ起動しています。

さて、停滞している株式相場中心に、以下に沿って今週振り返っていきます。

・2023 WEEK19 市況解説

・投資戦略(短期)

・投資戦略(長期)

・TOPICS【アメリカのデフォルトについて】

2023 WEEK19 市況解説

アメリカ株式市場は、マチマチの展開といった感じでしょうか。

どうも前回高値のラインを突破できる材料に乏しい感じがしますね、、、

とはいえ大きく下がるかと思いきや復活する、をくりかえして、4月頭と比べて今の株価は、ほぼ同じ水準となっています。

背景は、やはり利上げの最終局面という部分が一番大きいかと思います。

次回が利上げ停止なのか、いつから利下げが始まるのか、この部分が高い確率で見えてくるとき、

もしくは実際にFOMCで発表があるときに、株価が大きく動き出すのではと思います。

あとは、アメリカのデフォルト問題が解決できていないなかで、直接的には国債相場でやや動きがある状態です。

この問題については、TOPICSにて取り上げます。

一方で、日経平均が2022年度の高値を突破しましたね!

元々PER的な側面では割安であった日本株ですが、最近だとバフェットさんが日本の商社株やらの記事もみますが、

チャート展開的にも、30,000円とトライするのかといった空気感は感じます。

しばらく注目していなかったのですが、ちょっとウォッチ体制に入っていきたいと思っています。

仮想通貨は、かなり下げましたが、チャート的には、上昇前の下げのようにも捉えられます。

100日移動平均で反するのか、、、週末買い増し検討中です。

しかし、本格的に景気後退が表面化した際には、リスク資産として暴落する可能性は全然あるので、

ポートフォリオの比率はそこまで高くはありません。

2)5/11(水)CPI 消費者物価指数

<総合指数> ※前年同月比

予想 :5.0%

結果 :4.9%(前回5.0%)

<コア指数> ※前年同月比

予想 :5.5%

結果 :5.5%(前回5.6%)

インフレ最重要指数であるCPIは、上記の通り、一応数字上は鈍化となり、当日はS&P500は反発。

年内の利下げ観測が上昇し、金利は低下、国債価格は上昇する形となりました。

とはいえ、、、、、0.1%くらいしか下がってないのですが、、、、、、

各連銀総裁が言っているように、インフレ鈍化ペース的に早々に利下げがなされることはかなり疑問に感じています。

しかし、マーケットは、9月のFOMCで最も可能性が高いのは0.25ポイントの利下げとなっている状況です。

マーケット予想との乖離が、今後の株価や国債市場を動かすものになるので、引き続き注視していきたいと思います。

3)5/12(金)PPI 生産者物価指数

<総合指数> ※前年同月比

予想 :2.5%

結果 :2.3%(前回2.7%)

<コア指数> ※前年同月比

予想 :3.3%

結果 :3.2%(前回3.4%)

PPIは、企業側の卸売値段の指数ですね。生産者が企業に出荷した商品の販売価格となりますので、

いわゆる川中、川上のコスト感のことを指しています。なので、PPIが高くなっていれば、

必然的に、最終コストが上昇するため、インフレの先行指標として見られることが多いです。

さてそんなPPIは順調に鈍化傾向といった結果になりました。

上記のCPIと合わせて見ると、普通に考えたたら、インフレ鈍化の結果となったため、

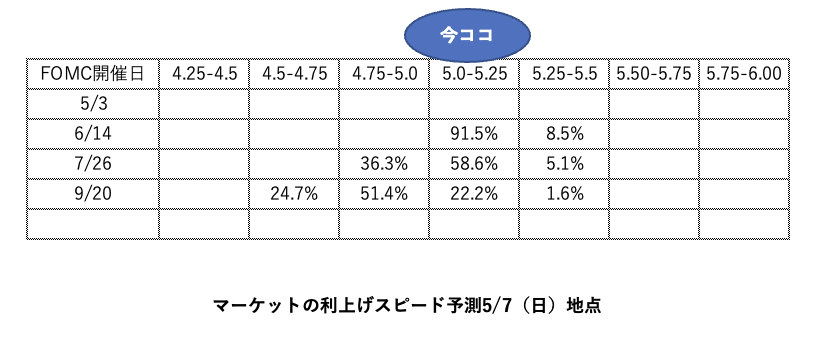

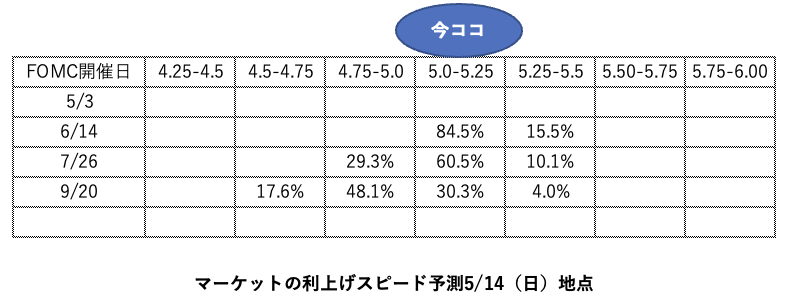

6月のFOMCに向けては、利上げ停止への追い風要素となるはずですね。しかしそうなっていないのが以下のマーケット予測です。

前週同様に、CPIとPPIを通過して、最新のマーケットの金利予測も把握しておきたいと思います。

CPIとPPIはインフレ鈍化となりましたが、数字の遷移的にはまだまだ高止まりしていていて、

各連銀総裁の発言なども絡まり、マーケットはかなり優柔不断な予測ですね、、、

結局金曜は利上げ観測も再度浮上し、結果は上記の表の通り、前週比べて、若干タカ的といった感じになりました。

ただ、利下げ開始の予想が最も高い9月のFOMCの予想は、前週と比較してもそこまで変化はなく、

ここに照準を合わせたマーケットの乖離を見ていくことで、マクロ的な経済の流れを把握することができると思います。

マーケットの金利予測は、以下のサイトで都度見ることができますので、興味ある方は見て見てください!

経済指標のスケジュールは色々なサイトで見ることができますが、自分は以下のサイトで見ています。参考までに!

TOPICS【アメリカのデフォルトについて】

最近かなり騒がしいアメリカがデフォルトに陥るのではないか問題

以下について見ていきたいと思います。

・そもそもデフォルトとは、

・今回の問題の背景

・デフォルトになったらどうなる

・あつろう的戦略

・そもそもデフォルトとは、

デフォルト = 債務不履行ですが、要は借りているお金が返せなくなって飛ぶ ってことですね。

アメリカの借金は、主には国債となり、いわゆる国が債権を発行して、お金を生み出す仕組みです。

ちなみに、世界で最も借金が得意?といえば日本ですね。

日本で言えば、そもそも高齢化問題を背景に、社会保険料がどんどん上がっている状況で、

税収だけでは賄えず、毎年のように国債を発行しては借金を運転資金に充てている国債自転車操業のどんどん爆弾大きくなっています国 です。

その額は現在1,200兆円と言われていて、国内総生産(GDP)比で250%と主要先進国の中で最も高い国となっています。

・今回の問題の背景

そもそも国の借金が返せなくなる時ってどういうときでしょうか。

ちなみに、日本はこれに陥る可能性は低いと言われています。

なぜかと言うと、国債を無尽蔵に発行できるので、借金を借金で払うということが成立するからです。(実際いまもそうです)

ところが、アメリカでは1世紀以上も前にできた法律で、債務上限というものが法律で決まっています。

借金の天井が決まっているため、すでに借入が天井付近の場合、借金を借金で返すという日本が当たり前にやっていることができない ということですね。

アメリカは、コロナ直後からの金融政策も相まって、借金が大幅に増額となりました。

(議会承認を経て、債務上限も上がっています)

そして、インフレで何が起きているかというと、金利の上昇です。

金利の上昇 = 利回りの支払いが大きくなるため、この金額も、国の財政を圧迫して来ました。

そしていよいよ、借金の天井が見えて来たということで、イエレン財務長官が少し前から警報を鳴らしていましたが、

議会の方もなかなか話がまとまらず、Xデーが見えて来ている状況になっています。

・デフォルトになったらどうなる

アメリカが本当にデフォルトになったら、、、恐ろしいですが、単純に大混乱による株価の暴落、

ドルの価値(信用)が下がるのでドル安、国債価格の暴落による金利上昇などが考えらます。

アメリカの国債といえば、世界で最も低リスクと呼ばれる投資商品と言われるくらいなので、混乱は避けられないと思います。

実際に、このデフォルトリスクから、国債が売られているのが直近1〜2週間くらいの国債相場の様子です。

・あつろう的戦略

債務上限の引き上げ会議は、過去に70回以上あり、全て上限引き上げによってデフォルトを回避して来ています。

一度たりとて、デフォルトに陥ったことはありません。

議会でどのような話し合いが行われているのかよくわからないのですが、指くわえて待っているだけだとデフォルトになるなら、何かしたら対策が絶対に入るでしょう、、、というのが単純な考えです。

なので、現在でも相場に影響のある例えば国債相場でしたら、債権価格が下落に転じるようであれば、さらに買い増しを検討しています。

元々、利下げのタイミングから国債価格は上がる想定で、中長期の投資としてポートフォリオの比率を高めて来ているので、直近の下落は買い場と見ています。

投資戦略(短期)

・日本株

売買はしていないのですが、ちょっとウォッチしていくことにしました。

前回高値を突破し、30,000円を試す展開、、、1年以上続いたレンジ相場が解凍するかもしれないので、新しいチャンスが出てくるかも!と思っています。

・米国株

S&P500のMACDは、4月24日に下落トレンド入りしたものの、決算の好材料を背景に上がったり、

株価水準はキープ状態が続いていますね。基本短期は売りのスタンスはまだ変えておらず、

また、4,200を超える風があまり吹いてないことから、上値近辺に推移したら売りを仕掛けて、

小刻みに利確しているという日々が続いていいます。

MACDは頼りにしているテクニカル指標の一つですが、まだまだ下落余地もあるので、引き続き売り目線です!

・中国株

現状は、特に買いタイミングの指標がないので、一旦ステイしています。

・商品系

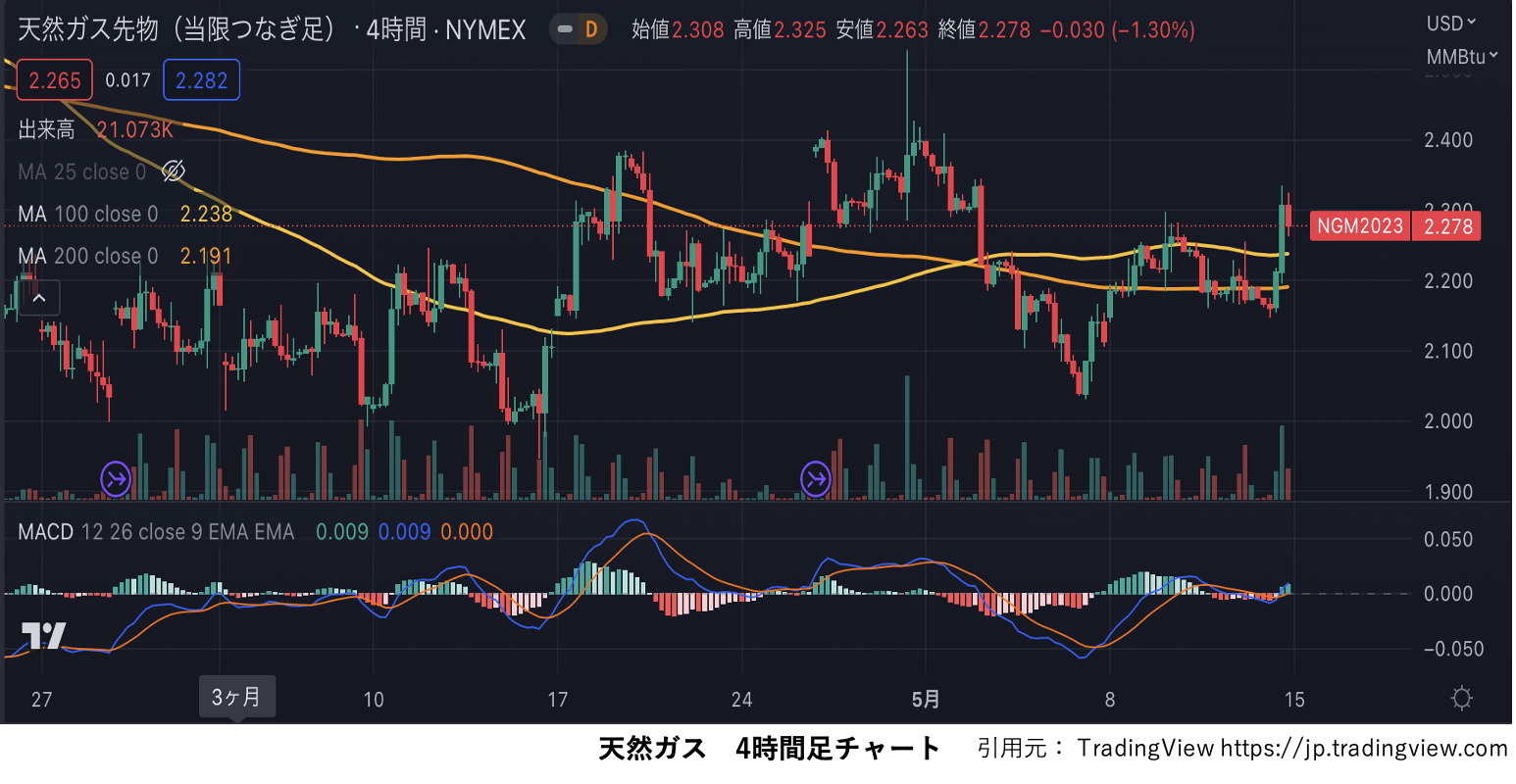

先週から、天然ガスは、再び2.100円近辺でロングポジションとっていまして、保有中です。

・FX

相性が悪いというか、まだまだ自分の分析力や忍耐力が足りないと思うのがFXですね、、、為替相場のカテゴリだけ、年初から唯一負け越しておりまして、、、臆病になっていると、また次の流れを逃すという、、、

テクニカルは上昇トレンドですが、ファンダメンタル的にはそろそろドル円は下落に転じてもおかしくない、、、しかし利上げ観測となればドル高となり、デフォルト懸念が払拭されれば、こちらもプチドル高要素となるのですかねー

投資戦略(長期)

全体的には、年後半の利下げに向けて、現金比率が低くなるように、買う量を増やしていっています。

・株、ETF

現状、大きく買うことははしていません。

リセッション懸念もあるので、多少現金を多く持っています。

・国債

こちらは、またまた買い増ししていく予定です。

利下げなら、国債価格は上がるから です。

デフォルトはしない と思っているので、直近の下げは買っていきます。

・仮想通貨

このブログでは、年末あたりから何度かトピックスでも紹介していましたが、かなりチャンスな相場状況と思います。

まだ仮想通貨への分散投資ができていない方は、チャンスの根拠は、以下の記事がある程度まとまっているので、参考にしてみてください。

まとめ

いかがでしたでしょうか。

CPIもPPIも、昨年と比べるとだいぶ落ち着いた相場展開でしたね。

僕はマクロ経済を意識し始めてから、今回のような逆金融相場から、

次の逆業績相場や金融相場に移行する段階は初めての経験なので、マーケットの反応や予想の感覚を、

しっかりと肌感でわかるように日々情報を追い続けています。

このサイクルや感覚がわかってくると、大きな波を捉えやすくなるので、投資の勝率も大きく変わってくると思いますので、

引き続き毎週情報を精査しつつ自分の投資活動に活かし、ブログで情報を発信していければと思います。